Dünya analitik başkanı SAS tarafından düzenlenen Bankacılık Doruğu, “Bankacılıkta Dijital Ekosistem Yolculuğu” konseptiyle 25 Nisan tarihinde Raffles İstanbul’da gerçekleşti. Zirvede bankacılık kesimindeki dijital dönüşümün boyutu, geliştirilen sürdürülebilir sistemler ve iş modelleri, daldaki son trendler, gelecek öngörüleri konuşuldu. Tepede, SAS’ın Economist Impact ile iş birliğinde hazırlanan “2035’te Bankacılık: Üç Mümkün Gelecek Senaryosu” raporu paylaşıldı.

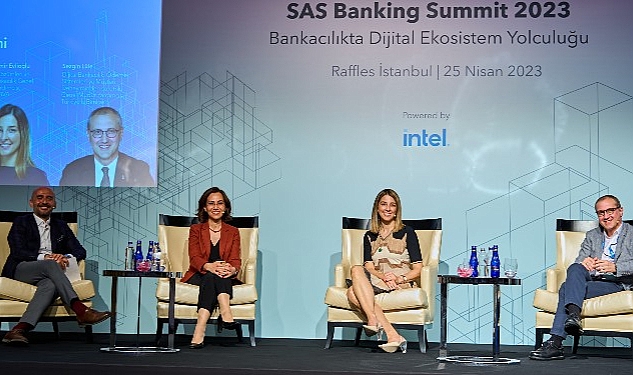

Dünya analitik önderi SAS, 25 Nisan’da Raffles İstanbul’da düzenlediği Bankacılık Zirvesi’nde bu yıl “Bankacılıkta Dijital Ekosistem Yolculuğu” konsepti ile bankacılık dalında dijital dönüşüm sürecine ışık tuttu. Bankacılık dalı başkanlarının, teknoloji uzmanlarının bir ortaya geldiği tepede uzmanlar bölümdeki dijital dönüşümün boyutu, geliştirilen sürdürülebilir sistemler ve iş modelleri, daldaki son trendler ve gelecek öngörülerini konuştu. Dorukta daima değişen dijital dönüşüm döngüsünün aktif idaresini sağlayan son periyot araçları ve yaklaşımları hakkında bilgiler aktarıldı. Bilgi analitiği ve yapay zeka üzere teknolojilerin bankacılık kesimindeki kullanımına da odaklanılan dorukta iştirakçiler ayrıyeten müşteri tecrübelerinin uygunlaştırılması, iş modellerinin yine tasarlanması ve müşteri beklentilerinin karşılanması hususlarında fikir alışverişinde bulundu.

SAS Bankacılıkta Dijital Ekosistem Seyahati konsepti altında düzenlenen Bankacılık Zirvesi’nin açılış konuşmasında kesimdeki dijital dönüşümün hızlandırılması için değerli bir fırsat sunduğunu belirten SAS Türkiye ve Orta Asya Genel Müdürü Rasim Eğri, “İklim krizi, jeopolitik belirsizlikler, pandemi üzere faktörlerin tesirlerinin derinden hissedildiği dinamik bir ortamda, bankaların, değişen teknoloji trendleri, müşteri gereksinimleri ve hassasiyetleri doğrultusunda çevresel faktörleri gözeten yeni iş modelleri geliştirerek sistemlerine entegre etmeleri gerekiyor. Bu değişken şartlar altında süratli bir biçimde hareket edilerek, gerçek vakitte ve hakikat kararların alınması daha da kıymet kazanıyor. Bu noktada SAS Türkiye olarak düzenlediğimiz bu dorukta ülkemizin bankacılık dalındaki dijital dönüşüm süreci, sürdürülebilir sistemler ve iş modelleri, dijital dönüşümün faal idaresi ve son periyot araçları ve yaklaşımlar üzere bahisleri masaya yatırıyoruz. Düzenlenen bu ve bu üzere dorukların bankacılık bölümündeki dijital dönüşüm sürecine katkı sağlaması ve dalın geleceğini şekillendirmesi noktasında başka bir ehemmiyete sahip olduğunu düşünüyorum” dedi.

Oturumlarda Bankacılık Ekosistemi Konuşuldu!

SAS Türkiye ve Orta Asya Tahlil Satış ve Müşteri Danışmanlığı Genel Müdür Yardımcısı Kurtuluş Demirel’in gerçekleştirdiği SAS Bankacılık Kesimi Vizyonu sunumunda SAS’ın bankacılık ve finans dalına ait planları ve gelecek vizyonu konuşuldu. Moderatörlüğünü tekrar Demirel’in yaptığı Dijital Ekosistemin Aktif İdaresi paneli gerçekleşti. Demirel, süreçlerin yalınlaşma, ölçekleme ve farklı iş birliktelikleri içinde kurgulanmaya başlandığını ve Türkiye’de bu mevzunun öncüsü olmak istediklerini belirtti. Tekil platformdan yalın analitik fabrikasına geçişi ve analitik yeteneklerin yetiştirilmesinin kolay olmadığını ve bu bahiste SAS olarak çok büyük sorumluluk duyduklarını da belirtti.

Panel konuşmacılarından Akbank Ferdî Bankacılık ve Dijital Tahliller GMY Burcu Civelek Aziz, “Bugün kesimimizde; uzaktan müşteri olma hizmeti, Açık Bankacılık, dijital banka lisansları, e-para lisansları ve KOBİ’lerin dijitalleştirilmesi üzere memleketler arası çapta öncü uygulamalar hayata geçiriliyor. Artan çeşitlilik ve rekabette ise müşterilerin gereksinimlerini en âlâ anlayan ve bu beklentilere en süratli ve hakikat halde cevap veren kurumlar öne geçiyor. Bu kıymetli dijitalleşme seyahatinde, 75 yıldır dalımıza öncülük eden Akbank olarak biz güçlü altyapımız, ehil takımımız ve müşteri odaklı yaklaşımımızla pek çok birincisi hayata geçiriyoruz” paylaşımında bulunurken Garanti BBVA Müşteri Tahlilleri ve Dijital Bankacılık GMY Işıl Akdemir Evlioğlu, “Bankacılığın yalnızca kendi kanalları içinde hudutlu kalmadığı, platformların iç içe geçtiği, tüm oyuncuların kendi ortalarında etkileşime ve iş birliğine girdiği dinamik bir devirdeyiz. Banka olarak dijital ekosisteme evriliyoruz; dijital bankacılık, evrildiğimiz bu ekosistem içinde yapacağı işbirlikleriyle daha da büyüyecek, birlikte iş yapma ve birlikte bedel üretme iktisadına geçmek değerli olacak.” kelamlarını tabir etti. Türkiye İş Bankası Dijital Bankacılık, Ödeme Sistemleri ve Müşteri Tecrübesinden sorumlu GMY Sezgin Lüle ise ödeme sistemleri tarafında oyuncuların arttığını, bu mevzuda platform bankacılığı alanında yatırım yapmaya devam ettiklerini belirtti. Dijital ekosistem işbirliklerinin yanı sıra yeni jenerasyon teşebbüsler ile Workup altında hızlandırma programları yaptıklarını, bir yandan bu teşebbüslere yatırım yaparken öbür yandan da kendi platformlarını oluşturduklarını belirtti. Bankacılık olarak dijital ekosistem için bölümün güçlü kasları olduğunu vurgulayan Lüle, yapay zekayı da gözeterek hareket ettikleri yeni iş süreçlerini aktardı ve bu kapsamda gereksinim duyulan nitelikli elemanların geliştirilmesi noktasında değerli adımların atıldığının altını çizdi.

İlham Veren Analitik Projeleri

Vakıf İştirak Kredi Risk Analitiği Müdürü Fatih İnan SAS Türkiye, Linktera, Detera iş birliğiyle 2023 yılında hayata geçirilen ve muvaffakiyetle devam eden “Kredi Hayat Döngüsü Projesi” ayrıntılarını paylaştı. Referans kurum olma mottosuyla hareket eden Vakıf İştirak Bankası analitiği SAS Viya Platformu vasıtasıyla süreçlerine entegre ediyor. Vakıf İştirak Bankasının SAS Viya Platformunu bütüncül olarak kullanmaya başlayan Türkiye’deki birinci banka olma özelliği taşıdığının altını çizen İnan, “Bu durum bizim için bir avantaj taşıyor diyebilirim. Bu bütüncül yaklaşımla birlikte çok daha süratli ve kolay bir formda yeni teknolojilerin geliştirilmesi, datanın analitikle entegre edilmesi imkanlı hale geldi” dedi.

QNB Finansbank Güvenlik İdaresi Team Leader Gökhan Dumrul SAS Türkiye iş birliğiyle geçekleştirilen “Gerçek Vakitli Suistimal Yönetimi” projesine ait elde edilen başarılı çıktıları sundu. 2022 yılında hayata geçirilen proje ile QNB Finansbank Türkiye’de “SAS Fraud Management” tahlilini kullanmaya başlayan birinci bankadır. Bankacılık ödeme suistimalinde uçtan uca suistimale karşı gerekli tedbirler SAS tahlilleriyle alınıyor. Temel suistimal yaklaşımının ötesinde analitik yaklaşımlar ile suistimalin sızması daha süratli bir biçimde engellenmesini destekliyor. Bank Pekao, CRM Lideri Bartosz Witorzeńć hiper şahsileştirme ve adaptif müşteri analitiği odağında çevirim içi olarak iştirak gösterdi ve bu başlıklarda SAS ile geliştirdikleri projelerini sunduğu konuşmasını gerçekleştirdi.

2035’te Bankacılık Dalına 3 Muhtemel Senaryo: Dijitalleşme, iklim krizi ve jeopolitik belirsizlikler

SAS’ın Economist Impact ile iş birliğinde hazırladığı “2035’te Bankacılık: Üç Mümkün Gelecek Senaryosu” raporunun da masaya yatırıldığı zirvende Economist Impact, Kıdemli Grup Başkanı Katherine Stewart hazırladıkları rapora ait ayrıntılar paylaştı. Senaryolar dijitalleşme, iklim krizi ve jeopolitik belirsizlikler etrafında şekilleniyor.

Rapora nazaran uzun yıllar süren dijital dönüşüm faaliyetlerinin akabinde, global bankacılık kesimi kökten değişiyor. Bir vakitler rakip olarak kabul edilen fintech ve büyük teknoloji şirketleri, finansal hizmetler dalının önde gelen oyuncuları olarak faaliyet gösteriyor. Klasik bankalar, bu şartlar altında hayatta kalmak için platform bankacılığı üzere farklı iş modellerini benimseyerek savunma stratejilerini artırıyor. Bankalar, müşterilerine hassas bilgileri muhafaza ve yenilikçi eserler sunma konusunda güvenilebileceklerini kanıtlayarak prestijlerini düzgünleştirmeye odaklanıyor.

Rapor bankaların hem beşerler hem de gezegen için sürdürülebilir bir geleceğe katkıda bulunma misyonlarını nasıl geliştirebileceklerini de araştırıyor. Bu senaryoya nazaran dünya genelinde, global ısınmanın sonlandırılması ve iklim değişikliğinin en yıkıcı tesirlerini tedbire yolunda kritik adımlar atıyor. Elektrikli araçlar hayatın içerisine daha da entegre olmuş durumda. Tüketici ve yatırımcı baskısı, işletmeleri ESG mevzularını temel stratejilerine entegre etmeye zorlarken hükümetler bir karbon vergisi getirerek iklim ve sürdürülebilirlikle ilgili açıklamaları zarurî kılıyor. Güçlendirilmiş kamu-özel bölüm iştirakleri, iklim teknolojilerindeki atılımları hızlandırıyor. Sıfır karbon izi siyasetlerini finanse etmek, iklim teknolojilerinin geliştirilmesini ve ticarileştirilmesini teşvik ediyor.

Economist Impact’in insan merkezli siyaset oluşturmaya odaklanan yeni globalleşme programlarını denetlemekten sorumlu olan Stewart, teknoloji ve göçten eğitime ve güvenliğe kadar mevzular için siyaset tahlili, kıyaslama ve stratejiler geliştiriyor. Stewart, bankaların misyonlarını ve iş modellerini müşterilere, hissedarlara, topluluklara ve doğal etrafa kıymet katmak için nasıl geliştirebileceklerine ışık tutmak gayesiyle hazırlanan bu araştırmanın bankaları etkileyen ana güçlerin bugün ile 2035 yılları ortasında nasıl gelişebileceğini, üç muhtemel senaryo merceğinden incelediklerini açıkladı.

Kaynak: (BYZHA) Beyaz Haber Ajansı

Bir yanıt bırakın